インパクト投資とパーパス経営

Knowledgeable Source

インパクト投資とパーパス経営

りそなアセットマネジメント株式会社 執行役員 責任投資部担当

1991年りそな銀行入行、以降一貫して運用業務に従事。投資開発室及び公的資金運用部、年金信託運用部、信託財産運用部、運用統括部、アセットマネジメント部で運用管理、企画、責任投資を担当。2020年4月りそなアセットマネジメント株式会社 執行役員 責任投資部長、2022年8月より現職。

内閣府「知財投資・活用戦略の有効な開示及びガバナンスに関する検討会」委員。日本国際博覧会協会「持続可能性有識者委員会」委員等多数。主な書籍「日弁連ESGガイダンスの解説とSDGs時代の実務対応」共著、他。

Contents

インパクト投資市場の発展

最近注目のインパクト投資の源流は17世紀に遡るとも言われていますが、用語としての「インパクト投資」は、2007年夏のロックフェラー財団による国際会議がきっかけと言われています。その後、グローバルでインパクト投資ネットワークやタスクフォースが創設される中で、その動きはフィランソロピーを目的とする財団や社会起業家から始まり、次第にグローバルに活動する金融機関や長期機関投資家にも広がるなど、インパクト投資市場は欧米から日本、そして新興国においても目覚ましく発展しています。

そもそもインパクト投資とは何か?

インパクト投資の立ち位置について整理しましょう。インパクト投資は、現代ポートフォリオ理論の基盤となる「リスク」「リターン」に、3軸目に「インパクト」を加えた投資手法と言われています。では、この「インパクト投資」の特徴はどのようなものでしょうか?それを理解する上では、GIIN(Global Impact Investing Network)の定義が有用だと思われます。GIINによると、インパクト投資とは「企業、組織、ファンドへの投資であり、金銭的なリターンをもたらすとともに、社会的及び環境的なインパクトを生み出すもの」で、「意図を有すること」「財務的リターンを目指すこと」「インパクト評価を行うこと」「広範なアセットクラスを含むこと」が主な特徴として挙げられています。

このうち、特徴的なポイントは「意図を有すること」と言われており、企業の掲げる価値観や存在意義(パーパス)が金融の意図と重ねられる重要なポイントであると考えられています。金融の意識を変えたこの枠組みは、いわば経済の血液たる金融が、経済に満遍なく血液を行き渡らせるという社会インフラとしての役割だけでなく、金融が企業のパーパス実現のためのパートナーであることを両者に意識づけたといっても過言ではないでしょう。

投資家行動の変化:金融が「意図を持つ」こととは?

金融、特に機関投資家の世界では、2006年に国連主導で長期の機関投資家ネットワークである責任投資原則(PRI=Principles for Responsible Investment)が立ち上がるとともにESGという言葉が生まれ、近年、注目度が高まっています。ESGとは、環境(Environment)、社会(Social)、ガバナンス(Corporate Governance)の頭文字をとった言葉で、ESGを中心とした非財務情報と従来の財務情報を統合し、企業対話や企業評価を含む投資家行動を指すものです。このESG投資に加えて、昨今、注目されている枠組みが、インパクト投資です。このインパクト投資がESG投資と異なる一つの特徴として、「意図を有すること」という定義に注目が集まっています。

投資家が「意図をもつ」とはどういうことでしょうか?これまでの投資家行動はウォールストリートルールに基づくものであって、買う(Buy)、売る(Sell)ことが投資家の行動でした。これがスチュワードシップ・コードの浸透とともに、議決権行使、経営者との対話・エンゲージメントが重視され、いわゆる所有者(株主)たる役割にも注目が集まりました。ちょうどこの間、企業を取り巻く環境においてもステークホルダー資本主義の台頭により、企業の存在意義(パーパス)に注目が高まったこともあり、パーパスが企業経営に大きな変革をもたらす時代となりました。ビジネスを取り巻く環境の中で、ルールとビジネスの関係性は一言で言えば“don't”であり、法規制に守られた枠組みの中で、ビジネス上、「何をしてはいけないか」が重要な枠組みとなっていました。

もちろん、この枠組みはこれからも有効であり続ける必要がありますが、これらの枠組みに加えて、“wish”、“want”が加わった世界観、価値観が広がっていると感じています。すなわち、企業としてどんな社会をつくっていきたいか、その社会づくりのためにどういうビジネスでありたいか、業界全体をどう進めていきたいか、また、それらに関わる制約はどんなものがあるのか、制約を取り除くために政策やステークホルダーとどんな対話をし、どうやって取り除くことができるか、こういった野心的な目標が企業の中でしっかりと醸成されていき、それがムーブメントとなり、よりよい社会づくりに向けて第一歩を踏み出すステージに来ていると感じています。こうした中で金融、特に長期投資家は「意図をもつ」ことが求められ、一方で企業では存在意義(パーパス)策定への動きも広がっており、金融も新しい枠組み、新しいルール作りに向けて、パーパス経営とともに協働し始めてきていると感じています。企業がどのような社会づくりを目指し、イノベーションを起こそうとしているのか?金融においても、その姿とリンクする企業側の「世界観」に関心を抱くようになったわけです。従来の金融システムや経済の血液たる金融の役割だけでは無く、よりよい社会づくりに向けたステークホルダーからの要請に金融がどう応えていくか?その意思が問われる時代となったのでしょう。

関連記事:金融の活かして、“日々社会課題が解決されていく世界”を作りたい”(サステナブルファイナンス/三菱UFJ銀行)

「インパクト志向金融宣言」の結成

2021年11月29日、国内21の金融機関の代表が集まり、「インパクト志向金融宣言 」が結成されました。「インパクト志向金融宣言」は、金融機関の存在目的は包括的にインパクトを捉え環境・社会課題解決に導くことである、という想いを持つ複数の金融機関が協働し、インパクト志向の投融資の実践を進めて行くイニシアティブです。

この宣言の前文には以下の記述があります。

深刻化する地球温暖化問題、達成が危ぶまれる持続可能な開発目標(SDGs)、コロナ感染危機によってあぶり出されたデジタル化・医療制度改革の遅れなど、内外の環境・社会課題は山積となっている。こうした課題の解決に向けて、政府・自治体・国際機関による公的資金に依存した対応には明らかな限界があり、民間資金による投融資が不可欠である。このためには、金融機関が企業活動のもたらす環境・社会への変化(インパクト)に着目し、投融資先である企業の生み出すネガティブインパクトを削減することおよびポジティブなインパクトを創出する双方の活動が求められている。

このため、環境・社会課題解決に取り組んでいる企業の活動のインパクトを可視化しながら、企業が生み出す追加性のあるインパクトが持続するように投融資による支援をすること、あるいは、革新的な技術開発やビジネスモデルを伴う事業にリスクマネーを供給することなどを通じて、積極的に課題解決を目指す企業へ民間の投融資資金を振り向けることが不可欠となっている。

・・・(中略)・・・

金融機関のインパクト志向の追求とIMM(Impact Measurement and Management)の実践に向けた取り組みは、我が国の金融業界が必要とする重要な変革作業であり、各金融機関の経営者のリーダーシップが不可欠である。金融機関が扱う資金の流れを可能な限りインパクト志向へと変革させ、環境・社会課題を自律的に解決しうる持続的な資金循環を生みだすことが必要であることから、自らの組織のみならず署名機関で横断的に以下の行動を実践する。

このような強いメッセージが寄せられており、まさに金融業界全体を巻き込んだ大変革を強く意識しています。現在、メガ銀行から地域金融機関をはじめ、38の様々な業態が集う金融機関イニシアティブとなっており(2022年10月現在)、今後の金融の動きに注目していきたいところです。

これからの企業とは、企業選びとは

社会の価値観の変化や多様化が進み、それらに適切に対処し、企業の持続可能性の向上を進めていく上では、より多様で、さまざまな価値観に対処しつつ、企業の存在意義や目的に賛同する人材を集め、そのパワーを発揮する仕組みを構築することが、企業にとって、もはや必要不可欠な取り組みです。

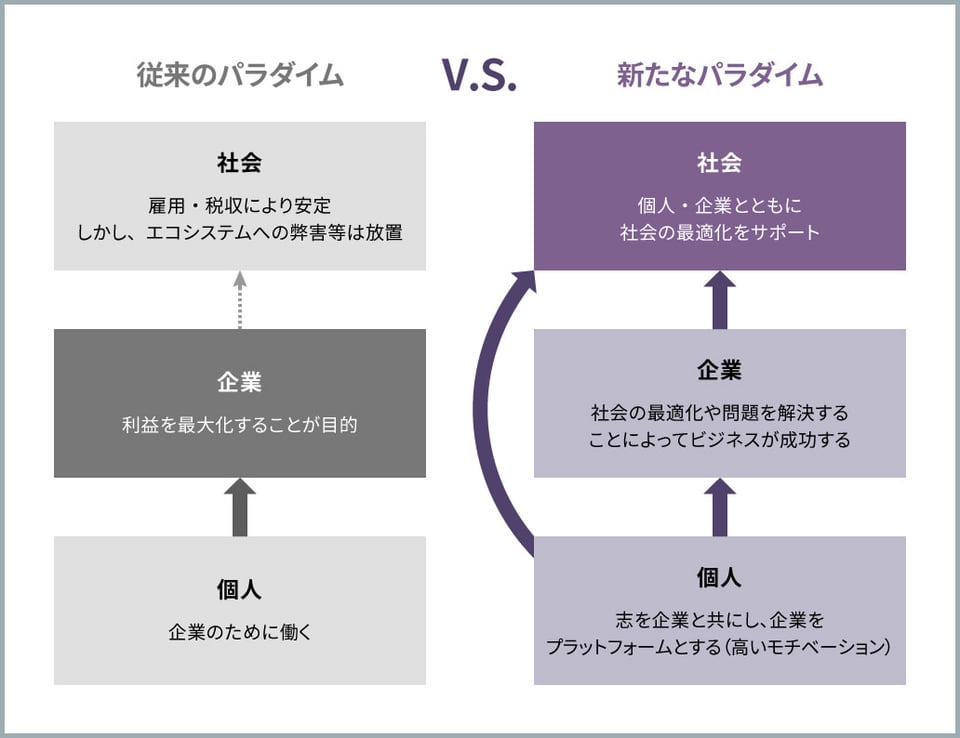

(出典)各種資料をもとに筆者作成

従来、人は企業のために働き、企業は利益を最大化し、企業はより発展することを目的に経済活動を行ってきました。社会からの視点では、企業の経済活動によって雇用という果実がもたらされ、社会は、企業をはじめとする生産活動に伴う税収を通じて、外部不経済性をはじめとする社会課題への対応を進めてきました。それが昨今、「働くこと」の価値観、「働き方」の多様化など、「働く」ことに関する様々な形が大きく変化しました。その特徴的なものの一つとして、若い世代の就業における選択基準の変化があると聞いたことがあります。規模や成長性などこれまでの就職における選択基準に加え、候補となる企業がどのような社会課題に向き合おうとしているのか、それを解決する上でその企業のビジネスモデルやパーパスは何かといったところでしょうか。就活生が就職活動の際に企業の統合報告書を企業研究に活用しているとの話も聞いたことがあります。このことは、「求職者はこれまでの就職に対する価値観に加え、企業がもつ社会課題解決を目的に就職先企業を選択する」「企業はこうしたステークホルダーの潜在的な期待を捉え、自社を取り巻く社会課題を見据え、企業の持続可能性と社会の持続可能性の両義性を目指す。」という循環につながります。言い換えれば、個人の就職先の企業選択は、今や社会課題に取り組む上での手段となっているのでしょう。人的資本の供給源は社会であり、社会のパラダイムシフトを受け入れて、人を生かす仕組みを構築し、人的資本を通じて社会課題解決と企業成長の持続可能性の両義性を高める役割を、企業はより一層求められようとしているのではないでしょうか。

企業の果たす役割と、企業が存在意義(パーパス)を明らかにすることの意味

気候変動問題や環境汚染問題といったグローバルな課題から、地域の貧困・格差や差別・不平等まで、私たちが直面するさまざまな課題は、複雑であるからこそ中長期にわたる継続した取り組みが求められています。それは商品やサービスの提供だけで解決できる問題ではありません。解決のためには、普及・啓発や教育、アドボカシーなどの取り組みを通じて人々を巻き込み、人々の意識を変え、持続可能な社会を作っていくという地道な努力が求められます。こうした継続的な取り組みを行うためには、私たちは何のためにビジネスを行うのか?私たちはどこに立ち、どこに向かおうとしているか?といったパーパスという旗をビジネスの中核に置くことが必要です。

また、想像力を持つことも重要です。他人の痛みや苦しみについて、自分の想像の及びもしない格差や差別などの不正義や、私たちには考えもつかない状況に置かれた人たちが直面する困難に思いを寄せてください。そうした想像力や他者を思いやる心がなければ、きっと小さい困りごとを解決するビジネスにとどまるでしょう。

ソフトバンクの孫正義さんが「夢と志」の違いを「夢は漠然とした個人の願望であり、志は個々人の願望を超えて多くの人々の夢を叶えようとする気概です。夢はこころよい願望だが、志は厳しい未来への挑戦です。夢を持つなんて程度で終わらずに志を高く持たないといけない」と訴えていました。まさに自分の願望を叶える「夢」だけではなく、他者の願望を叶える「大志」が求められているといっても過言ではないと思っています。

将来世代にも豊かさを

ESG投資が定着し、近年はインパクト投資の注目が集まっています。かつてはフリードマンらの「投資は純粋にファイナンシャルリターンを追求し、意思を持った投資はしてはならない」という主張が主流でした。企業活動の外部不経済性を抑えるのは政府の役割だったわけです。

しかし、気候変動問題などの地球規模レベルでの問題は、もはや政府の規制だけではコントロールできず、社会・経済システムにとって切実な問題となりました。これまでの金融システムや投資行動は現世代の世界経済を最適化する機能は有していますが、現世代と未来の世代の豊かさを等しく扱っておらず、まだ物言わぬ未来世代の豊かさを奪うことになりかねません。筆者が所属するりそなアセットマネジメントの存在意義(パーパス)は「将来世代に対しても豊かさ、幸せを提供する運用機関であること」と宣言しました。このように将来世代に対して、金融が果たす役割が注目され、そして社会からの期待を集めています。

さいごに、私がPRI(国連責任投資原則)に署名したときにある方から教えていただいたネイティブアメリカンのメッセージを紹介して終えたいと思います。

We do not inherit the earth from our ancestors, we borrow it from our children.(私たちは、地球を先祖から受け継いだのではなく子供達から借りているのです。)